今年11月の行政書士試験に挑戦することにし、1月末から勉強を開始しています。

いずれは社会福祉の面から社会貢献をしたいという思いが以前からあります。

所有しているマンションのテナントには、たまたまの巡り合いとはいえ、通所介護(デイサービス)や有料老人ホームに入っていただいています。

社会福祉の中でも、障がい者支援の分野で何かできないかと考えていて、これまでもグループホームの見学や新築完成見学会に何度か出向いたりしています。

宅建業者になる検討もこのあたりを絡めて考えましたが、もっと資金を貯めてひとりデベロッパーの方向から実現の道を探ることにし、いったんは賃貸業に邁進することにしています。

そんなこんなで障害者総合支援法の概要や、成年後見制度等について知識を増やしてきた中で、行政書士として、行政書士だからこそ障がい者や家族等の支援ができる道があるのでは?と思うようになったことも受験の動機です。

そのほか、

- 試験範囲が私の興味ある部分と重なる部分が少なくない(民法、行政法、商法)

- 宅建士、管理業務主任者、マンション管理士試験の勉強を通して得てきた知識が試験範囲と一部重なる(主に民法)

- 合格すれば、上位資格である司法書士へのステップアップも視界に入る。(ここまでいけばかなりのことをワンストップで取り扱える人になる)

といったこともありますが、近年中にサラリーマンを辞めた時に、

- 不動産賃貸業の他にも、少なからず稼げる手段として行政書士を手中にしておくのもよい。

- 金融機関から賃貸業に融資を得ていくにあたってプラスに働く可能性がある。

- 行政書士事務所を開けば、クライアントの不動産が絡む相続や売買案件に関与することもできる。(※宅建業と行政書士を両立できるかは都道府県によって異なる)

など、ポジティブな要素しかないということで本気で取り組むことにしました。

勉強を始めて3ヶ月経ちますが、民法も学習内容が深い、行政法・憲法・商法は初学者、記述問題や一般知識も未知。

最初に試験日までのスケジュールを立てましたが、本業も大きめのプロジェクトを担わされてて夏前から年度末にかけて佳境に入って行く環境にあっては、なかなかにハードですが、、やれることはベストを尽くすことだけ。頑張ってみます。

2月に面談、審査があり、無事通過しました。

金額にして120万円ほどですが、手元資金を減らさず、金融機関との関係性もできたのでよかったと思います。

面談を通して、ちょっと担当者の業務レベルは低いなと思いましたが。

例えば、あらかじめ求められて渡した決算書類の数値、次期の見通し数値を見ていない。

その場で返済予定表の数値をアプリに入力して次期の利益を試算するらしいのですが、キャッシュアウト(赤字)と間違えられたり。

会話の中でおかしいと感じて指摘し、結局先方の入力ミス(毎月の返済利息を、間違えて元本含めて入力したことが原因)だったのですが。

悔しかったのか、その後の会話もあまり感じと頭の良い人ではないなという印象でした。

さて、1月に出た3室の空室も今月上旬までに入居者が決まり、安心しました。また満室に戻ります。

今年に入ってから3部屋立て続けに退去が発生しました。

しかも同じマンションで、全9戸なので1/3が空室です。

部屋探しをしている人がWEBポータルで検索した時に、空室が多い物件だと、何かあるのかなと思って敬遠要素にもなるので、早めに埋めていきたいところです。

原状回復にかかる費用は、長期入居者の退去だったり、3LDKのうち2部屋が和室の間取りを全部洋室にリフォームしたりと、大がかりな工事が重なり、全部で120〜150万円と大きな出費となります。

キャッシュで支払ってもいいのですが、新規取引となる金融機関に融資申込をすることにしました。

手元キャッシュを減らしたくないこと、初取引で実績を作って物件購入時に相談しやすい環境を作っておくことが目的です。

ファイナンス的にも、金利はかかりますが、キャッシュポジションを保ちつつ減価償却に回して、悪い借入ではないでしょう。

■不動産投資

1月に購入した都内のマンション1棟は、新しい金融機関から融資を引くことができました。

この金融機関は、現状の財務状態でも融資可能の姿勢を示してくれており、来年後半を目処に1.5〜2億円規模の物件を持ち込むことを計画します。

そののちに、引き続き収益系築古一棟でいくのか、ひとりデベロッパー系に進むのか、財務状態の改善と並行して検討していきたいと思います。

■株式投資

今年も株式投資には一切手を出しませんでした。

年後半はビッグモーターの不正、ダイハツの不正と続きました。

残念ながら、これまでも不定期にこういった不祥事は業界問わず発生しており、今後も発生してしまう前提で考えるなら、余裕資金があれば証券会社にスタンバイしておいて、発覚時に売りから入るのもアリかなと以前から考えたりもしています。

発覚した途端にその会社の株価は反応済みだったりもするので、同じ不正に手を染めている可能性を疑って、同業他社に入るのがよいかもしれません。

■積立投資

淡々と順調なのは積立投信です。

家族用はもう12年目、積立総額の1.6〜1.7倍となりました。

来年は新NISAが始まります。引き続き、新制度でもコツコツ組み上げていきます。

2024年から開始のNISA新制度がいよいよ近づいてきました。

現行の「つみたてNISA」は新NISAの「つみたて投資枠」に自動移管されません。

旧積み立てはそのまま「つみたてNISA」に残して最大期間である20年間まで運用可能、ただし最大期間を超えると課税口座に移されてしまうので忘れないように注意が必要です。

新NISA用には、新たに積み立て設定をする必要あります。

まず、運用口座について。自分用には、現在のつみたてNISA、通常の積立投信をマネックス証券で運用しています。

これとは別に、家族用の積立投信は楽天証券で運用しています。

新NISAの年間上限金額は大きくなる(つみたて投資枠120万円/年、成長投資枠240万円/年)ため、運用はマネックス証券に一本化します。

その上で、それぞれの投資枠に何を組み入れるか、しばらく考えてきました。

が、結局これまでと銘柄は変えない結論となりました。

基本両枠とも同じ銘柄、成長投資枠にはS&P500銘柄が入ります。

■つみたて投資枠(自分用)

・eMAXIS Slim 国内株式(TOPIX)

・eMAXIS Slim 先進国株式インデックス

・eMAXIS Slim 新興国株式インデックス

■成長投資枠(家族用+S&P500は自分用)

・eMAXIS Slim 国内株式(TOPIX)

・eMAXIS Slim 先進国株式インデックス

・eMAXIS Slim 新興国株式インデックス

・eMAXIS Slim 米国株式(S&P500)

積立金額はこれまでと同じ額です。割合もこれまでと同じで、自分用はリスク多めに取り新興国厚めのポートフォリオ継続です。

成長投資枠は240万円はとても使いきれないですが、使い切ったところで新NISAの上限(1800万円迄・うち成長投資枠は1200万円迄)に早く達してしまうのでそれでよいです。

基本持ち続け、上限に達しそうな頃に売却・枠の再利用をします。

ポートフォリオに米国高配当銘柄や米国ETFを組み入れるか、夏頃からかなり真剣に検討し、銘柄のリストアップまでしたのですが、やめました。

NISAでは非課税といえど、配当にかかる外国税10%までは控除できないので、やはり手を出しづらいです。

上限1200万円まで到達したとして、配当5%仮定で60万円→54万円受け取りになり6万円が毎年税金で持っていかれます。

花王など、国内配当銘柄も検討しましたが、同じくやめました。

華やかな米国株、配当銘柄。書籍やネット記事など見るとチャレンジしたくもなりました。しかし、

- 再投資を自分でやる必要があり面倒に感じる

- 多少なりアクティブに銘柄分析をする必要がある

- 配当という果実を定期的に受け取りたい状況にはない

- 実績の出ているスタイルを変える必要はない

といったことの他、何よりも、ほったらかしでも積み上がるインデックス型投信への積み立てが性格的に合っている、という判断となりました。

メインバンクへ決算報告に行ってきました。

当期純利益もほぼ想定どおりでの着地、純資産も増えました。現状の範囲で可能な限り決算書を作りあげ、整えることができたと思います。債務償還年数も20年を切りました。

しかしながら、一朝一夕には整えきれない数値が、自己資本比率です。

有利子負債が多くてなかなか上がりません。フルローンで進めてきた副作用です。

改善するには、売却、増資、操上返済、借り換え、コツコツ純利益を積み上げる、などになりますが、売却は引き換えに収益力を失いますから、積極的に考えていません。

不動産賃貸業は自己資本比率1%くらいの会社も多いといいますが、やはり15〜20%はないと、不動産に特化したような金融機関以外は、取引相手としては見てくれないでしょう。

弊社第8期の決算申告が完了しました。

同時に、金融機関への決算報告書補足資料も作成中です。

決算の概要として、売上、純資産、純利益の増加、販管費等についての考察や、来期の展望についてまとめています。

こういうのがあると、担当者も本部へ上げる資料を作成しやすく、ありがたいと言ってもらえます。

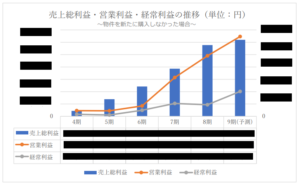

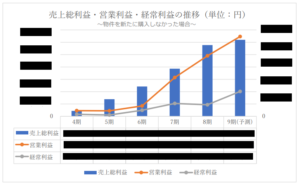

数値の推移については、グラフ化した方が分かりやすいので、こんなのを作っています。

金融機関との会話の中で、ポジティブなところには、来期物件を購入した場合の補足やグラフも入れ込みます。

現在のメインバンクの信組と出会ってから4年、売上は約13倍に駆け上がりました。

急激な成長と引き換えに財務状況は崩れていますので、自己資本比率等、徐々に整えていく必要があります。

最近参加した投資家コミュリティの会合で、都内で土地から仕入れての新築ばかり手がけている人と話す機会がありました。

私も一時期土地から新築を目指したものの、なかなか買えなかったこと、現金買いにかっさらわれたこと、自分が現金買いできるようになったら取り組みたいことなどを話しました。

いったいこの人はどうやって土地をグリップしているのか、下記のような点について聞いてみました。

- 買付申込だけではグリップできないのではないか?

- グリップできても1週間くらいではないか?

- その間に融資審査が通るのか?

- 前もって銀行に持ち込んだら数日で結果もらえるようにネゴっているのか?

その答えが、私には衝撃でした。

「買付申込だけではグリップできないので、契約しちゃう。」

その後に必死になって金融機関を回るんだそうです。で、最悪は手付金放棄すると。

無茶するなーとも思いますが、敬服です。

これくらいの覚悟が必要なんだと思います。これまでの疑問に合点がいきました。

ちなみに、意識している自己資本比率は15%を下回らないように、できれば20%以上とのこと。

やはりそれくらいの基礎部分がないと、金融機関をいくら回っても融資が付く確率は低いのでしょう。

今の私が同じことをすると、無茶ではなくて無謀です。

新築は、本当に建つかも分かりませんし建築業者が途中で飛ぶこともあります。

家賃が入るのは1~2年後です。運用に入るまで苦労はするのでしょうが、いつかやってみたいですね。

先々の目標として、ひとりデベロッパー(土地の仕入れ・建築企画・販売)が選択肢の1つにあります。

その過程で宅建業を開業することになりますが、賃貸業が安定してきた今、2,3年以内の開業を想定して、情報収集にあたっています。

<決めていること>

・店舗を持たず、一人で目立たず行う

・基本的には自分(個人・法人)が売買する物件のみ取り扱う

・仲介業はやっても時間や客に縛られない(自分がやりたい時だけやる)

・管理業はやらない

<まだ決めていないこと>

・事務所は自宅?借りる?

・宅建業も賃貸業している法人でやる?別法人にする?

■これまでに読んだ書籍

- 一人で始める!小さな不動産屋(浦山竜ノ介)

- 宅建業開業・経営の押さえどころ(山地正朗)

- 経験ゼロでもむりなく稼げる!小さな不動産屋のはじめ方(松村保誠)

- 人生、楽に稼ぎたいなら不動産屋が一番!(吉川英一)

不動産屋を設立するまでの流れや開業後の業務やネットを使った集客等についての内容が多いですが、

吉川さんの書籍は投資家目線で内側から書かれており、なかなか他にない本かなと思います。

■開業支援セミナー(東京都宅建協会主催)

開業支援セミナーと個別相談会に参加してきました。

https://www.tokyo-takken.or.jp/kaigyo/seminar

平日の昼間に2.5~3時間、セミナー+個別相談です。

- 開業の流れ、宅建協会入会手続き、宅建業免許申請の仕方

- ハトサポ(宅建協会会員限定業務支援システム)の案内(契約書、重要事項説明書等の最新の書式があり無料でDL可能、等)

- 損害賠償リスクに備えた宅地建物取引士賠償責任保険(年7,000円で5,000万円迄の補償に入っておけば、何かやらかしてしまった時も安心)

- 創業融資(日本政策金融公庫 ほか)

ざっとこんな内容で、表側から見た宅建業と手続き、宅建協会が提供する各種ツールについては有用な情報でした。裏側(投資家目線)から見た宅建業は、また別途収集する必要があります。

■開業セミナー(投資家主催)

以前、ひとりデベロッパー系のセミナーをしている、2人の方のセミナーへ参加したことがありますが、今回は仲介業のセミナーに参加してきました。

大家が不動産会社をやるメリットや具体的な売買形態等聞きましたが、どちらかというとちゃんとした店舗や従業員を持って「不動産屋」の運営を仕組化するというような内容で、自分の目指す方向とは違うかなという感じでした。

- 宅建業のステップは本当に必要か?

- 必要として、タイミングはいつか?

といったことを考えながらやるのかやらないのか、検討していきたいと思います。

「2.5億円まで/ファミリータイプ/フルローン」で アタックできる金融機関がないか、物件探し含めて協力をお願いしたい、と何社かにあたっています。

既存取引のある業者さん以外では、怪しいのやアブナイのもありますから、迷惑電話チェッカーで判別する他、ブログで不動産投資家から紹介されてたり、LINE登録してクリーンと判断できたところにしか相談はしません。

不動産投資★連合隊へもリクエストしてみましたが、業者からの提案ゼロ件。過去には何社も反応あったものですが、フルローン金融機関探しも条件とする今回は完全スルーです(苦笑)

客観的に見ると、まぁ難しいですね。頭ではそう思っても、ワンチャンないかなと物件紹介と金融機関への持ち込みをしてくれる男気を見せてくれる担当者、一緒にバカを見てくれる人ならこちらも心を打たれるというものですが、目先の売上勘定しかできないのも理解できますしね。

その次へ進むのに、なるべく大きい金額のフルローンがやはり効率的です。

年内あがいでやっぱり無理だねとなったら、結果的にCFは積み上がっていますから、来年は切り替えて、頭金1割/1.5億円くらいの物件を探すつもりでいます。

やれることはやる、やるだけやってみる、自分がダメだと思ったら可能性はゼロになりますから、自分で可能性の蓋を閉じないように、やっていきます。

「積立投資」をバックボーンに、「小型成長株投資」で種銭をつくり、「不動産投資」の世界へ足を踏み入れることを目論む個人投資家。

1973年島根県生まれ。

1996年に明治大学政治経済学部卒業後、専門商社、ソフトウェアハウス勤務を経て2001年独立。フリーランスのプログラマーとしてBtoBマーケット構築などに携わる。

プライベートではVisualStudioやAccessでプログラムを組み、株式投資や不動産投資、ファイナンス理論などとの融合を目指す。

2012年からは日本ファイナンシャルアカデミーの「不動産投資の学校」を受講、2013年8月に大家デビュー。

以降も各種セミナーへ参加して投資家、起業家としての見識を広げつつ、宅地建物取引士、管理業務主任者、2級FP技能士、簿記3級などの国家資格も取得。

趣味は野球、ゴルフ、テニス、プログラミング、日本酒。

草野球は2003年に自らチームを立ち上げ代表を務める。

首位打者3回、打点王2回獲得。まだまだセンスは健在か?

「積立投資」をバックボーンに、「小型成長株投資」で種銭をつくり、「不動産投資」の世界へ足を踏み入れることを目論む個人投資家。

1973年島根県生まれ。

1996年に明治大学政治経済学部卒業後、専門商社、ソフトウェアハウス勤務を経て2001年独立。フリーランスのプログラマーとしてBtoBマーケット構築などに携わる。

プライベートではVisualStudioやAccessでプログラムを組み、株式投資や不動産投資、ファイナンス理論などとの融合を目指す。

2012年からは日本ファイナンシャルアカデミーの「不動産投資の学校」を受講、2013年8月に大家デビュー。

以降も各種セミナーへ参加して投資家、起業家としての見識を広げつつ、宅地建物取引士、管理業務主任者、2級FP技能士、簿記3級などの国家資格も取得。

趣味は野球、ゴルフ、テニス、プログラミング、日本酒。

草野球は2003年に自らチームを立ち上げ代表を務める。

首位打者3回、打点王2回獲得。まだまだセンスは健在か?

最近のコメント